Und warum man sich keine Sorgen machen sollte, wenn es darin mal wieder ein wenig unausgeglichen wird.

Installation einer Mehrplattenröhre

Mit einem durchschnittlichen Volumen von 2,7 Milliarden Euro (3 Milliarden US-Dollar) pro Minute im Laufe eines jeden Werktages ist das TARGET2-Abwicklungssystem des Euro-Währungsgebiets eines der bedeutendsten Teile des weltweiten Finanz-Rohrleitungssystems.

Wie die meisten Röhren einer Pipeline auch ist es in der Regel aus den Augen und – außer für extreme monetäre Fetischisten – aus dem Sinn. Dies bedeutet jedoch nicht, dass die Menschen TARGET2 nur als als einen Teil der Infrastruktur missdeuten sollten, da es interessante Einsichten in Spannungen innerhalb des Eurosystems bietet.

Also, was ist es dann aber genau?

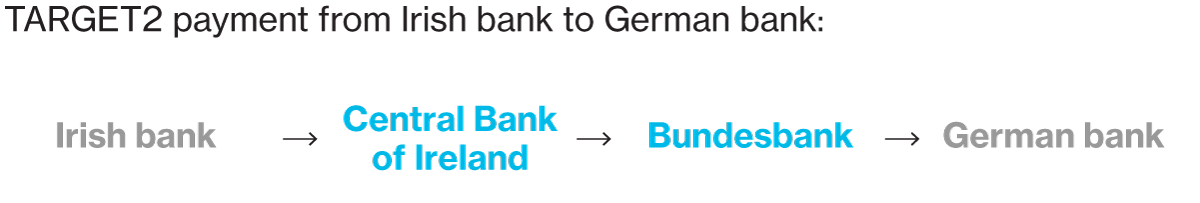

TARGET2 ist ein Zahlungssystem für Banken. Wenn eine Bank Geld zu einer anderen Bank verschieben muss, überträgt sie die Mittel elektronisch über TARGET2. Diese Transaktion ist dabei sehr einfach.

Jede Bank im Euro-Währungsgebiet verfügt über ein Konto bei der eigenen nationalen Zentralbank. Wenn eine irische Bank zum Beispiel Geld an eine deutsche Bank überweisen will, informiert sie die irische Zentralbank über ihre Transaktion. Die Zentralbank von Irland kontaktiert dann die Bundesbank, wo die deutsche Zielbank ein Konto besitzt und die Transaktion ist damit abgeschlossen. Die Zentralbank von Irland belastet das Konto der irischen Bank, und die Bundesbank kreditiert das Konto der deutschen Bank.

Alles wirklich sehr einfach. Und dabei auch noch sehr schnell, 99,9 Prozent aller Transaktionen sind innerhalb von fünf Minuten abgeschlossen. Grundsätzlich ist TARGET2 also nicht mehr als eine normale Telefonleitung.

Warum lese ich dann aber hier immer noch?

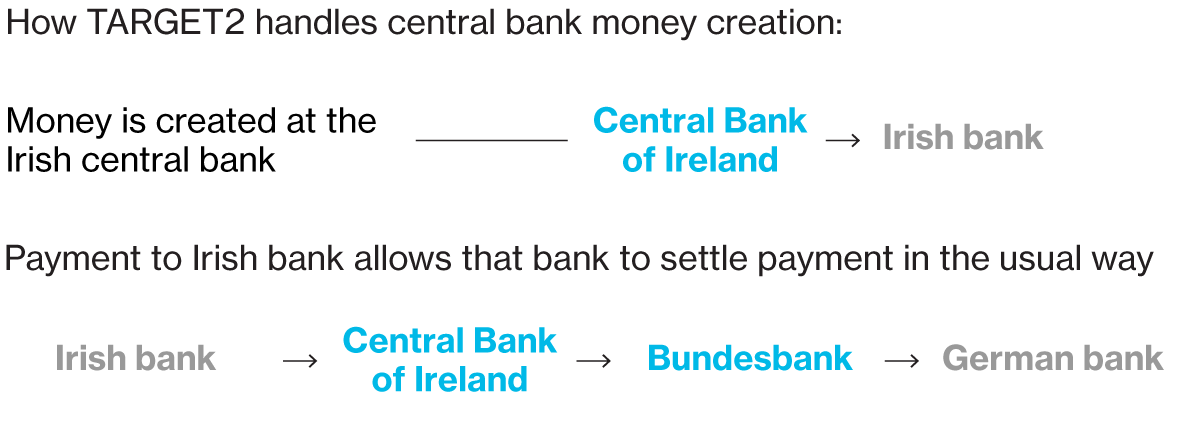

Nun, die Dinge werden interessant, wenn die Europäische Zentralbank neues Geld in den Mix einfügt. Kehren wir zurück zu unserem Beispiel einer Transaktion zwischen einer irischen und einer deutschen Bank. Und lassen Sie uns den Kalender auf eine Zeit Mitte 2009 zurück stellen.

Die irische Bank hatte seit 2006 über drei Jahre 100 Millionen Euro von einer deutschen Bank ausgeliehen, als irische Banken noch wie eine gute Anlageform erschienen. Doch Mitte 2009 sahen die Dinge nun anders aus und die irische Bank saß auf einer fälligen 100-Millionen-Euro-Rechnung, wobei niemand auf dem Markt bereit war, ihre etwas zu leihen.

Zum Glück hatte die Europäische Zentralbank seit kurzem umfassende Liquiditätshilfen zur Verfügung gestellt, so dass sich die irische Bank das Geld von der irischen Zentralbank leihen und die Zahlung abwickeln konnte.

Wenn wir jedoch diese Transaktion durch das Prisma von TARGET2 betrachten, tritt etwas Seltsames auf. Das Geld, das dem Konto der irischen Bank gutgeschrieben wurde, damit es die deutsche Bank bezahlen konnte, kam nicht von irgendjemandem. Es tauchte einfach so im System auf.

Dieses Geld begann in der Peripherie des Euro-Währungsgebiets zu erscheinen, als die Krise zu immer mehr Ungleichgewichten im TARGET2-System führte, wie ein Kredit, der ohne eine entsprechende Belastung erzeugt wurde. Es ist dabei wichtig zu beachten, dass die transnationalen Ungleichgewichte nur solange existierten, wie sich die Finanzierungskrise auf bestimmte Länder konzentrierte.

Als die Bankenfinanzierungskrise nach der berühmten Rede des EZB-Präsidenten Mario Draghi („Was auch immer nötig sein mag“) abebbte, begann auch die Abhängigkeit der peripheren Banken von der Liquidität der Zentralbanken zu sinken. Mit der Rückzahlung dieses Geldes an ihre nationale Zentralbank wurden diese Ungleichgewichte wieder ausgelöscht.

Warum sollte mich das dann heute noch interessieren?

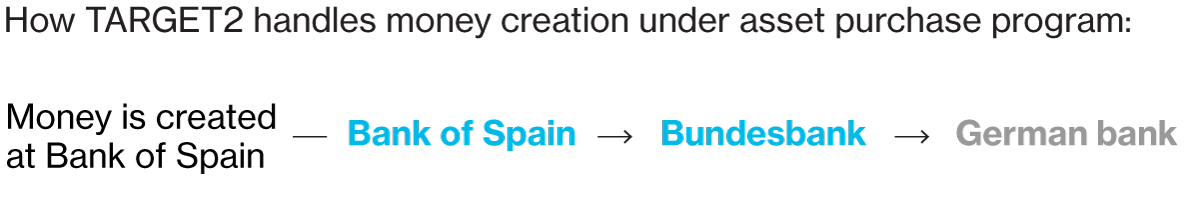

Wie man aus dem obigen Diagramm entnehmen kann, haben die TARGET2-Salden wieder zugenommen. Dies lässt sich darauf zurückführen, dass die EZB mitten in einer normalen TARGET2-Transaktion Geld schafft und dem Bankensystem hinzufügt, aber an einem etwas anderen Punkt – und zwar auf direktem Weg.

Vor dem Höhepunkt der Krise hatten periphere Zentralbanken bis Mitte 2012 Zahlungsmittel an Banken im eigenen Land ausgeliehen, und diese Banken nutzten dann dieses Geld, um ihre Schulden an die Banken im Kern der Eurozone zurückzuzahlen.

Da die EZB Anfang 2015 ihr Asset-Purchase-Programm gestartet hat, schaffen die nationalen Zentralbanken nun wieder Geld, aber diesmal belasten sie die Banken nicht direkt, sondern die Bankkonten der Anleger, deren Anleihen sie kaufen. Dieses Mal wird daher das Ungleichgewicht in den Ländern erzeugt, in denen die Bankkonten liegen, von denen die Anleihen verkauft werden.

Wie Peter Praet, der Chefökonom der Europäischen Zentralbank, in einer Rede im September erläuterte, befinden sich die meisten dieser Konten in Deutschland. Also, wenn die Bank von Spanien zum Beispiel einige spanische Staatsanleihen auf dem Markt kaufen möchte, wird der Verkäufer wahrscheinlich ein Konto in Deutschland unterhalten. Im TARGET2 sieht die Transaktion dann so aus:

Da das Geld von der Bank von Spanien geschaffen und dann an die Bundesbank verschoben wird, entsteht die Verschuldung nicht in Deutschland, sondern in Spanien.

Im Vorfeld der Krise 2012 waren die TARGET2-Salden nützlich, um einen Hinweis darauf zu geben, wo die Abhängigkeit von der Liquidität der EZB am höchsten war. Mit dem Start des EZB-Asset-Purchase-Programm sagen sie uns nur noch, wo die Anleihegläubiger am liebsten eine Bank nutzen.

Aber zumindest weißt man jetzt, wie das Ganze funktioniert.

Abschließend könnte die EZB einen Großteil der TARGET2-Verwirrung recht einfach beseitigen, indem sie die nationalen Zentralbanken einfach aus dem System entfernt und sich selbst allein in den Mittelpunkt sämtlicher Transaktionen stellt – jede Bank im Euro-Währungsgebiet hält ihre Konten dann nur noch bei ihr und nicht mehr bei den nationalen Zentralbanken – doch das könnte momentan eine Reform zu viel sein.

(eigene Übersetzung eines Artikels des irischen Wirtschaftsjournalisten Lorcan Roche Kelly)

Weitere Einzelheiten zu den TARGET2-Salden gibt es übrigens auch noch in diesem Beitrag.