Die Federal Reserve steuert bekanntlich direkt den kurzfristigen Zinssatz. Aber ihre eigentliche Priorität liegt auf der Kontrolle der Inflation sowie der Inflationserwartungen.

Als Maßstab gilt der Fed, langfristig das Ziel einer 2-prozentigen Inflation zu erreichen, und der bevorzugte Preisindex ist dabei die Kerninflationsrate der privaten Konsum-ausgaben, welche die volatilen Nahrungsmittel-und Energiesektoren ausblendet (in den USA als Core PCE bezeichnet).

Die Frage wäre somit also, wie hat die Fed in den letzten 15 Jahren bei ihrem Versuch, das Ziel von 2% Inflation zu erreichen, abgeschnitten?

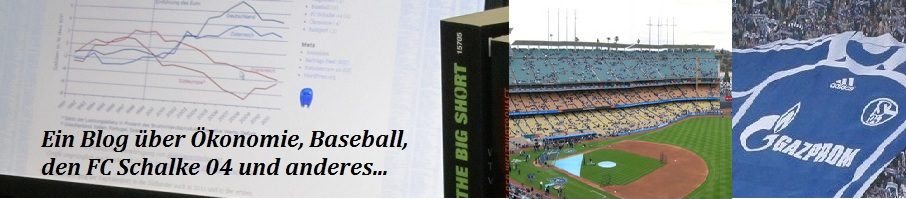

Obige Abbildung stellt einerseits den angenommenen Verlauf des Core PCE-Indexes dar, wenn die Inflation ab 1999 tatsächlich jährlich um 2% gestigen wäre (rote Linie ) sowie die tatsächliche Entwicklung des Core PCE-Index ( blaue Linie).

Die blaue Linie verläuft bemerkenswerterweise durchweg unterhalb der roten Linie, die Lücke wurde nach der Finanzkrise nur noch größer. Der kumulierte Effekt heute ist der, dass das Preisniveau aktuell um 4,7% unter dem Ziel liegt, welches die Fed mit ihrer Zinspolitik eigentlich langfristig erreichen wollte.

Die Abweichung zwischen Soll-und Ist-Inflation ist umso bemerkenswerter angesichts der gestiegenen Arbeitslosenrate während dieses Zeitraums. Mian und Sufi haben in einem früheren Beitrag angemerkt, wie die wirtschaftliche Erholung nach den Rezessionen 2001 und 2009 verlaufen ist: es gab jeweils eine erhebliche Steigerung in der Produktion, aber nicht bei der Beschäftigung. Die Fed hat allerdings bekanntlich ein Doppelmandat – neben der Inflationssteuerung zählt dazu auch die Bekämpfung der Arbeitslosigkeit.

Es wird traditionell angenommen, dass es eine gegenläufige Beziehung zwischen diesen beiden Zielen gibt und ein höheres Niveau der Arbeitslosigkeit es der Fed eigentlich nicht erlaubt hätte, den Zinssatz dauerhaft unterhalb ihres 2% Inflationsziels zu halten (das ist die berühmte Taylor-Regel). Tatsächlich aber hat die Fed trotz hoher Arbeitslosigkeit ihre Zielinflationsrate meistens unterschritten.

Nicht das die Fed nicht alles Mögliche versucht hätte – die kurzfristigen Zinsen wurden sogar für einen längeren Zeitraum auf Null gesetzt, und die Fed kaufte Milliarden von Dollar in Anleihen. Doch die Kluft zwischen den roten und blauen Linien ging trotzdem immer weiter auseinander.

Die größten Schwierigkeiten der Fed bei der Einhaltung ihres 2 %-Ziels bestehen nicht nur aus den Folgen der Großen Rezession. Die Divergenz begann bereits in den 2000er Jahren, als die Fed die nominalen Zinssätze im historischen Vergleich schon sehr niedrig hielt. Tatsächlich ist der einzige Zeitraum, in dem die blaue Linie parallel zur roten verläuft und damit auch wirklich eine Inflationsrate von 2% erreicht wurde, der Zeitraum von 2004 bis 2006, als die Wirtschaft ein beispielloses Kreditwachstum erlebte.

In normalen Zeiten sollten wir eigentlich eine stark ansteigende Inflation angesichts einer solchen Geschwindigkeit der Kreditvergabe und des damit verbundenen Konsum-Booms haben. Aber wir leben heute nicht mehr in normalen Zeiten.

Wir stehen stattdessen vor den Grenzen dessen, was Geldpolitik allein noch leisten kann. Häufig gibt es eine Tendenz zu der Annahme, dass die Fed jede „Ziel“-Inflationsrate gemäß ihren Wünschen erreichen kann, oder dass sie das allgemeine Preisniveau bestimmen könne – das so genannte nominale BIP-Targeting. Alle Daten deuten aber tatsächlich darauf hin, dass die Fed keineswegs so allmächtig ist.

(eigene Übersetzung eines Artikels von Atif Mian und Amir Sufi – House of Debt)